大手プラットフォーマーの四半期決算まとめ読み──2022年10月度

by ExchangeWire.com / Supported by CARTA HOLDINGS on 2022年12月19日 in ニュース

大手プラットフォーマーやソーシャルメディア企業の決算は、より広範なハイテク経済、そしてもちろん、デジタル広告市況のバロメーターと見なされている。本記事では、ExchangeWireのシニアエディターであるマット・ブロートンが、2022年第3四半期(ツイッターは第2四半期実績、アップルは第4四半期実績)の決算を検証し、業界全体の景況感について論評する。

大手プラットフォーム企業の四半期決算に伴う不吉な見出しや発言を読めば、広告ビジネスが迷走していると思うのも無理はない。「悪い兆し」「動揺」「不安定」「継続的な悪化」「前途にさらなる痛み」。そう、最新の四半期では、売上成長率の減速、あるいはマイナス成長のいずれかが散見された。しかし私が言いたいのは、これらの決算発表は、デジタル広告の現状に対する悲観的な見出しを正当化するものではないということだ。

むしろ、これら大手の苦境の大半は、競合の躍進に過度に脅かされたか、広告ターゲティングの制限に直面したか、あるいは、マーク・ザッカーバーグ氏率いるメタのように、その両方にさらされた結果だ。とはいえ、ターゲティングの制限は、業界的にはさほど衝撃的ではないはずだ。業界はもう何年もかけて、識別子の非推奨とプライバシーファーストへの移行に備えてきたのだから。そして活発な競争も、むしろ市場の健全性の証ではないか。

【スナップ】

- 売上高は前年比6%増の11億2800万ドル(約1567億円)

- 純損失が3億6000万ドル(約500億円)で、2021年第3四半期の純損失7200万ドル(約100億円)から大きく膨らんだ

- デイリーアクティブユーザーは前年同期比19%増の3億6300万人

スナップの業績面については依然として謎のままだ。ある四半期には驚きの利益を報告し、次の四半期には厳しい損失を報告する。スナップの第2四半期決算に対するメディアの反応は総じて否定的で、業績予想の発表を拒否した点も印象がよくなかった。ただし、今期は、「マクロ経済の複合的な逆風、プラットフォームポリシーの変更、競争の激化」という3つの主要な課題を率直に論じていた。プラットフォームポリシーの変更については「アップルが当社の測定能力を壊滅させた」とし、競争の激化については「TikTokには毎秒8人の新規ユーザーが加わっている」と述べている。

スナップにとって明るい兆しは、そうした逆風にもかかわらず、売上高とユーザー数が共に2桁成長している点で、これは非常に頼もしい。今年の純損失は、主に同社が開始した20%の人員削減に関わるものだ。雇用の喪失は決して歓迎されることではないが、人員の合理化はエージェンシー持株グループなどでも効果的であることが証明されており、コロナ禍によるレイオフ後、大半のエージェンシーは人員数を回復、または強化していることを誇示している。

【ツイッター(第2四半期実績)】

- 売上高は前年比1%減の8億ドル(約1640億円)

- 広告収入は2%増の10億8000万ドル(約1500億円)

- サブスクリプション収入は27%減の1億100万ドル(約140億円)

ツイッターの直近の決算について長々と書くつもりはない。数カ月間にわたり苦難の只中にあった同社の特殊な事情を考えれば、それも致し方ないだろう。この間、イーロン・マスク氏が買収を持ちかけ、その後態度を変え、ようやく買収を承諾するに至った。とはいえ、サブスクリプション売上の落ち込みが目を引くのは確かだ。とりわけ、同社には「ストレンジャー・シングス」のような大型プレミアムコンテンツがなく、ネットフリックスのように急回復する可能性が低いことを考えればなおさらだ(確かにクリケットの試合と偽ミスター・ビーンを巡るジンバブエとパキスタンの「対立」は、ポップコーンが似合ってはいるが……)。

マスク氏は買収完了後に早速動き、CEOのパラグ・アグラワル氏を含むツイッターの経営陣に大なたを振るった。このことは、買収の過程で法廷闘争が準備されていたほどの険悪さを考慮すれば、さほど意外ではない(マスク氏がアグラワル氏宛にウンチの絵文字(?)で返信したツイートを引用した33ページの79番の図表は、2022年に私が目にした法廷関連文書の中でもお気に入りの箇所だ)。

買収が完了する前に、マスク氏はツイッターで、ユーザーとの関連性を確保するために広告表示を調整することを示唆して次のように投稿した。「広告は、正しく行われれば、ユーザーを喜ばせ、楽しませ、情報を与えることができる。(中略)これを実現するためには、Twitterユーザーのニーズとできるだけ関連性の高い広告を表示することが不可欠だ。関連性の低い広告はスパムだが、関連性の高い広告は、実はコンテンツなのだ!」。マスク氏がこの関連性をどのように強化するつもりなのかは定かではないが、ボットのアカウントに関する論争、同プラットフォームに染みついたトランプ時代の闇、ツイッターがMoPub事業を2021年にAppLovinへ売却したことなどを考えると、少なくとも面白いことにはなるだろう。

【メタ】

- 売上高は前年比4%減の277億ドル(3兆8500億円)

- 純利益は44億ドル(約6100億円)で、前年の92億ドル(約1280億円)から52%減

- 広告の平均単価は前年比18%減

- リアリティ・ラボ(つまりメタバース)の売上高が48%減少

やれやれ大変だ。メタは、売上高の減少、ARPU(ユーザーあたりの平均売上)の減少、運営コストの増加、そしてアナリストのさまざまな期待を裏切るなど、問題続きだ。アップルのATT(App Tracking Transparency)は間違いなく同社を直撃しており、ユーザー数が若干増加したにもかかわらず、広告売上は年間を通じて10億ドル(約1390億円)以上減少した。

投資家たちは、メタの信用が低迷し続けていることに神経を尖らせている。アルティメーター・キャピタルの会長兼CEOであるブラッド・ガースナー氏は、メタの取締役会に対し、1年間で28%も増加し、8万7000人を超えた同社の従業員の削減と、メタバースの野望への支出抑制を求める厳しい公開書簡を送った。

コスト削減もさることながら、メタの短中期的な戦略はどうなっているのだろう?

ATTのようなプライバシー保護対策は今後も続くだろうし、グーグルの「プライバシーサンドボックス」がモバイルやChromeに導入されれば、メタはさらに打撃を受けるに違いない。TikTokに対抗するためにインスタグラムを写真と動画のハイブリッドプラットフォームに移行させれば、間違いなくユーザーの信頼をさらに損なうことになるだろう。米国大統領選挙の期間は、メタの中核であるフェイスブックの好況期となるが、その選挙は2024年までない。また、2021年1月6日の米国議会議事堂襲撃事件を受け、政治広告とソーシャルメディアの関係は、これまで以上に厳しく監視されることになるだろう。また、同社が目指すメタバースがいずれ実現するとしても、まだかなり先の話だ。

メタは、この激動の時代を乗り切るための新しいアイデアを求めており、今後18カ月の間に、取締役会の顔ぶれががらりと変わる可能性もあるだろう。M&Aによって他社から新しいアイデアを獲得することも、競争阻害行為とみなされ、監視の目にさらされるリスクがありそうだ。3年目になっても業績が回復しなければ、ザッカーバーグ氏の地位に圧力がかかっても不思議はない。

重要なお知らせ:10月、メタは、アバターの脚を発表した。復活に向かって一歩前進だ……。

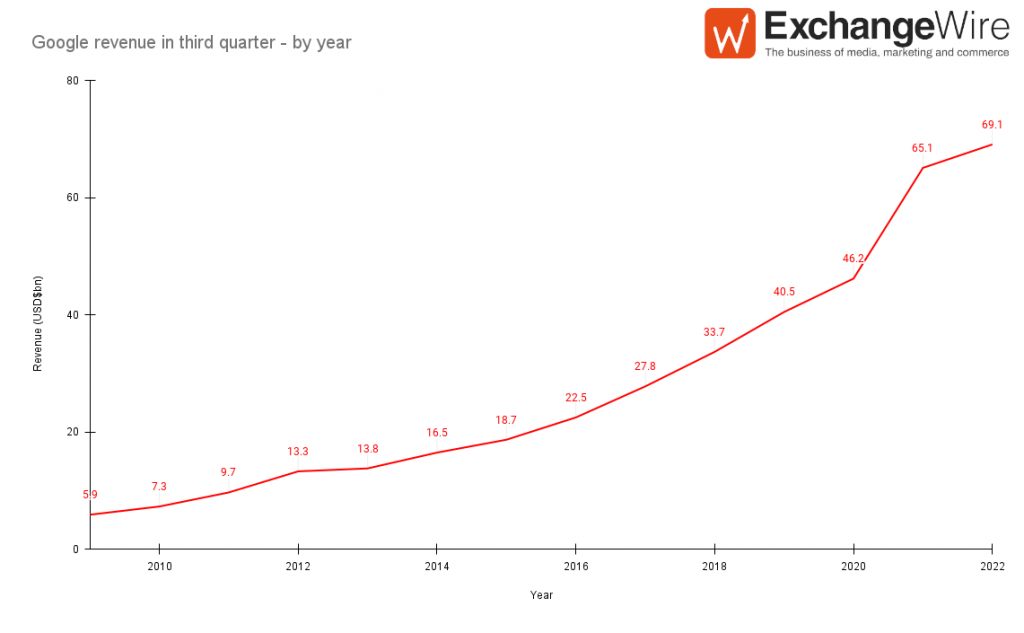

【グーグル】

- 売上高は前年比6%増の691億ドル(約9兆6000億円)

- ユーチューブの売上は2%減の71億ドル(約9900億円)

多くのアナリストは、グーグルの売上高の伸びが減速していることを、他のプラットフォーム大手の収支決算への打撃と並べて、現在の経済ゲームにおけるデジタル広告への直接的な打撃と解釈してきた。これは、アルファベットでCEOを務めるサンダー・ピチャイ氏が「広告市場における厳しい時期」を嘆いていたことから、容易に導かれる結論だった。しかし、これは単純に見誤っている。

話を戻そう。2019年第3四半期の売上を10年前の同期比で683%増の462億ドル(約6兆4200億円)へと驚異的に伸ばしたグーグルは、2021年第3四半期には、前年同期比41%増の651億ドル(約9兆400億円)と爆発的な成長を遂げ、投資家、特に大きな数字を好む人々を驚かせた。だがその後、全体的な景気減速に加え、アップルのATTや新興のTikTokが、アルファベットのパイを浸食しており、最も顕著なのは、これまで順調に成長してきたユーチューブの売上高が減少したことだ。それでも、アルファベット全体の総売上高は増え続けている。

広範なこの業界で、他の企業も総じて苦戦しているなら、ピチャイ氏の「厳しい時期」という言葉の信ぴょう性も増しただろう。だが、実際はそうではない。エージェンシー持株会社4社すべてが、今期の業績予想を下方修正するどころか、上方修正している。独立系のアドテク企業も、パブマティック(27%増)、ザ・トレードデスク(35%増)、マグナイト(20%増)、インテグラルアドサイエンス(34%増)などが、軒並み好調な売上を見込んでいる。

したがって、グーグルの減速は、広告市場全体の減速を象徴しているというよりも、新型コロナウイルス感染症(COVID-19)のパンデミックや、市場成長のなかでの正当な競争の激化を反映したものだといえる。

「グーグルの苦戦はデジタル広告市場の崩壊を示している」だって?……ちょっと待った。

【アマゾン】

- 純売上高は15%増の1271億ドル(約17兆6600億円)

- 広告売上は30%増の95億ドル(1兆3200億円)

アマゾンの広告サービスから生み出される売上高は、事業全体の成長率を劇的に上回る勢いで伸び続けている。ExchangeWireはここ数カ月、リテールメディアのビジネスチャンスについて長く論じてきたが、その中でもアマゾンは、着実にリーチを伸ばしている。この分野はまだ広く開かれており、国ごとや業種ごとの専門企業群が、アマゾンや米国リテールメディアの巨人ウォルマートと対等に競争することができる。また、小売事業者やそのマーケターと協業する独立系のアドテク企業やエージェンシーパートナーにも門戸が開かれている。(ああしかし、やや減速気味だ)

【アップル(第4四半期実績)】

- 売上高は前年比8%増の901億ドル(約12兆5200億円)

- 広告を含むサービス売上高は5%増の192億ドル(約2兆6700億円)

現在、アップルの財務は主にハードウェアデバイスと「App Store」からの売り上げで成り立っている。同社は、広告業界において長いあいだ眠れる巨人と見なされてきた。というのも、消費者支出の面でグーグルよりも強力な自社プラットフォームを堅持し、音楽、ゲーム、テレビ番組など多様なポートフォリオを誇ってきたからだ。しかし、現在のエネルギー危機が、デバイス製造の収益性に打撃を与えていることは間違いなく、アップルが利益率の高い広告ビジネスに取り組むのも意外なことではない。

アップルの広告収入は、同社にとっては微々たるものであっても、業界には激震が走っている。同社は最近、「iOS 16.1」リリースの一環として、アプリ開発者に広告やプロモーションの購入をアプリ内課金として処理するよう求める新たな指針を明らかにした。これは、そうした決済のすべてからアップルが30%の手数料を取れるようになることを意味する。特に注目すべきは、ソーシャルメディア投稿のブーストがこの定義に該当することで、メタにさらなる打撃を加え、将来的にはスナップおよびTikTokの成長にも影響を与える可能性がある。今、アップルのApp Storeにおける野心に歯止めをかけられそうな唯一のことは、率直に言って、反トラスト法の執行だけであり、そのための活発な調査が世界中で進行している。

それでも現時点では、アップルのCEOを務めるティム・クック氏は安心して、F1レースでチェッカーフラッグを振るような気楽な活動に時間を割くことができている。彼は戦いの場を楽しんでいるように見えないだろうか?

【まとめ】

地政学的な不協和とコロナ禍によるインフレの余波という二重苦の激震は、私たちが2008年以来、おそらく過去に記憶にないほどの激動期を迎えていることを意味している。デジタル広告がビジネスモデルの大転換を必要としていることも考慮に入れるなら、デジタル広告業界がまるで死のスパイラルにはまっているように見えたとしても無理はない。

だが、私たちの見方は異なる。

独立系のアドテク各社は、機敏さと適応性を示しながら成長を続けている。おかげで、グーグルの壮大な計画であるFLoC(コホートの連合学習)やメタの非現実的なディストピアへの試みが卑小なものに見えてくるほどだ。エージェンシーの持株グループは、クリエイティブ、PR、リテールメディアを含め、「既存サービスの焼き直し」を超えた多様なサービスを提供して急成長している。では、グーグルやメタから売り上げが流出し、より多くの企業がパイを分け合うようになったらどうだろう?競争は健全な市場の証であって、決して市場衰退の兆しではないのだ。

ABOUT ExchangeWire.com / Supported by CCI

本記事は、ExchangeWire.comに掲載された記事の中から日本の読者向けにCARTA HOLDINGSが翻訳・編集し、ご提供しています。

株式会社CARTA HOLDINGS

2019年にCCIとVOYAGE GROUPの経営統合により設立。インターネット広告領域において自社プラットフォームを中心に幅広く事業を展開。電通グループとの協業によりテレビCMのデジタル化など新しい領域にも積極的に事業領域を拡大している。